今回は2024年5月の化学業界に起こったことを紹介していこうと思います。

なお、各ニュースは私個人の主観でピックアップしています。ご了承ください。

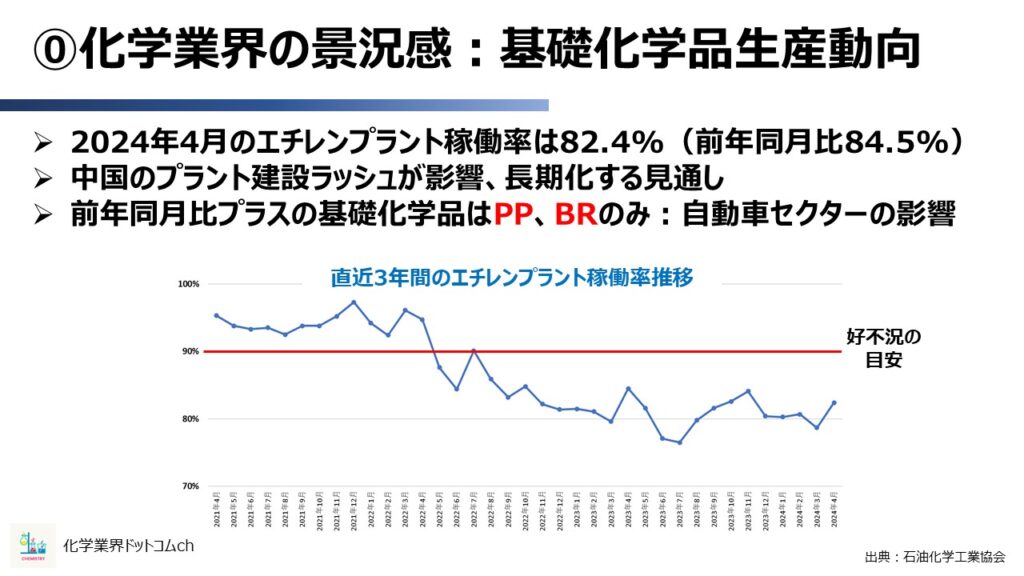

⓪化学業界の景共感:基礎科学品生産動向

まず化学業界の景況感を表す、基礎化学品の生産動向について紹介します。

2024年4月のエチレンプラント稼働率は82.4%と21ヵ月連続で稼働率90%を下回りました。

下回ったのは中国のプラント建設ラッシュが原因だと指摘されていますが、中国のプラント建設ラッシュはまだ旺盛ということから、稼働率低迷は長期化する見通しです。

エチレン以外の前年同月比プラスの基礎化学品はこちらの2つのみです。

- PP(ポリプロピレン)

- BR(ブタジエンゴム

どちらも自動車業界で特に使われる材料のため、昨今の需要増がプラスに働いた形とみられます。

化学業界は素材産業である関係上、最終製品の強い需要がないとなかなか稼働率の向上につながりませんね。

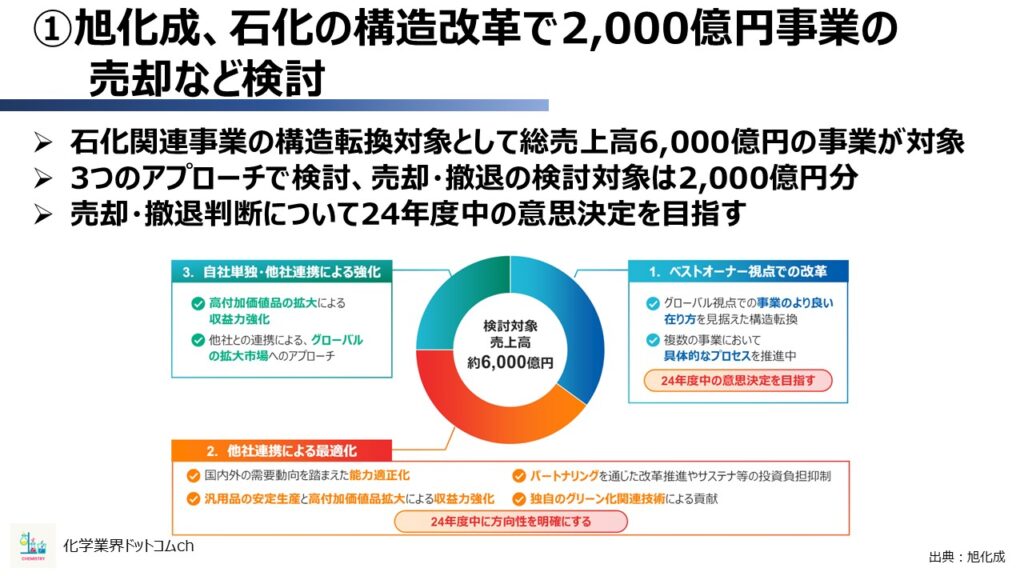

①旭化成、石化の構造改革で2000億円事業の売却など検討

1つ目のニュースは「旭化成、石化の構造改革で2000億円事業の売却など検討」です。

5月20日に行われた旭化成の中期経営計画進捗説明会にて、石化関連事業の構造改革案を発表しました。

構造転換対象として計上された事業の総売上高は6,000億円にのぼります。

この事業を売却や他社協業も含めた3つのアプローチで検討していくと、売却・撤退の検討対象は2,000億円分、規模でいくと約3分の1にあたります。売却・撤退判断については可能な限り早く行いたいと述べるも、24年度中の意思決定を目指すとのことです。

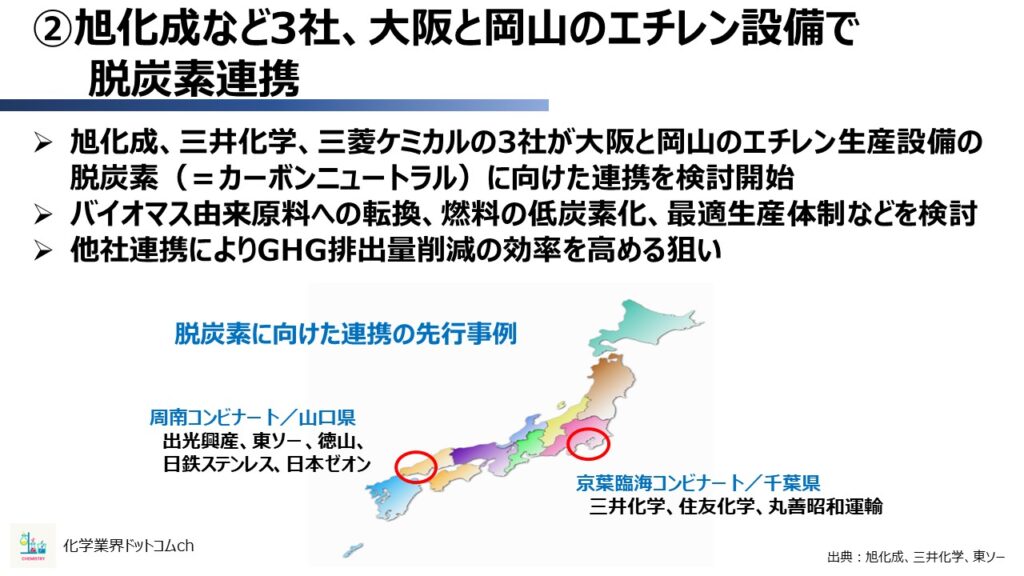

②旭化成など3社、大阪と岡山のエチレン設備で脱炭素連携

2つ目のニュースは「旭化成など3社、大阪と岡山のエチレン設備で脱炭素連携」です。

1つ目の旭化成構造改革における他社連携と関連したニュースです。

旭化成、三井化学、三菱ケミカルの3社が大阪と岡山のエチレン生産設備の脱炭素、いわゆるカーボンニュートラル実現に向けた連携を検討すると発表しました。

具体的にはバイオマス由来原料への転換、燃料の低炭素化などを検討していくとのことです。

化学メーカーは石油資源を大量に使用するビジネスのため、GHG排出量の削減が大きな課題となっています。

各社単独では効率化に限界があることから、他社と協業することでGHG排出量削減の効率を高める狙いです。

先行事例は千葉県の京葉臨海コンビナート、山口県の周南コンビナートがあり、今後も同様の連携事例はますます増えていくものと考えられます。

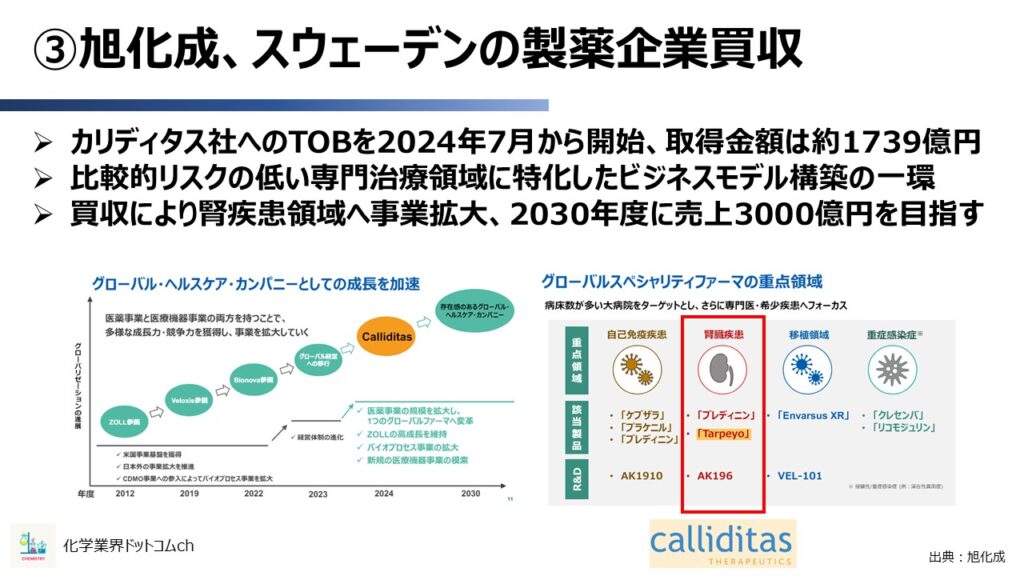

③旭化成、スウェーデンの製薬企業買収

3つ目は、「旭化成、スウェーデンの製薬企業買収」というニュースです。

旭化成はカリディタス社へのTOBを2024年7月から開始すると発表しました。

取得金額は約1,739億円で、現在の株価からすると約80%のプレミアムを付けた形になります。

旭化成はヘルスケア領域において積極的に買収を行っており、比較的リスクの低い専門治療領域に特化したビジネスモデルの構築を目指しています。今回のTOBもその一環です。

方針としては、市場的にもメガファーマには小さいが、小規模バイオテック企業には大きい領域を狙っていくとのことです。

このあたりは機能性化学にシフトする大手化学メーカーの流れと同じものを感じますね。

カリディタス社の買収によって、旭化成がターゲットとしている4つの専門領域のうちの一つである腎疾患領域への事業拡大を推進することで、2030年度に売上3000億円を目指すとのことです。

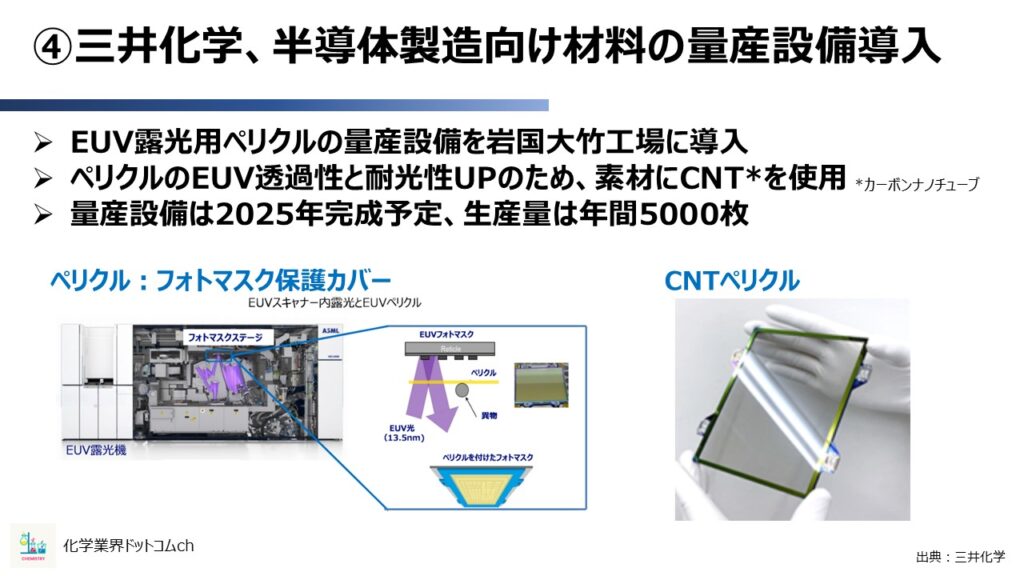

④三井科学、半導体製造向け材料の量産設備導入

4つ目は「三井化学、半導体製造向け材料の量産設備導入」です。

EUV露光用ペリクルの量産設備を岩国大竹工場に導入すると発表しました。

量産設備導入のニュースは競合の中で初になります。

ペリクルは半導体の回路パターンの原版となるフォトマスクの保護カバーになります。露光波長が短くなるにつれて、透過性と耐光性のグレードアップが必要になり、膜の素材をシリコンからCNTに変更してクリアしようとしています。本量産設備は2025年末に完成予定とのことです。

元々ペリクルは三井化学が先端向けのシェアを独占しており、本量産設備が順調に稼働すれば、ペリクル市場における三井の優位性がますます強固になると想定されます。

⑤2024年のCNF*世界生産量を132トンと予測

5つ目は「2024年のCNF・セルロースナノファイバーの世界生産量を132トンと予測」というニュースです。

この予測は矢野経済研究所が発表したものです。

セルロースナノファイバーは植物由来のセルロースを原料にしたナノファイバーで、鉄の5分の1の軽さで強度は鉄の5倍ある材料として注目されており、さまざまな業界での応用が検討されています。

用途は大きく添加剤と構造材の2つに分かれています。

分散安定性や乳化性、増粘性、チキソ性などの機能を付与する添加剤の用途としては安定的に需要が増えているものの、軽量かつ高強度を狙った構造材用途については需要が伸び悩んでおり、その原因は他の強化繊維材料との価格差にあるとのことです。

国内では製紙メーカーを中心にCNFの開発が盛んにおこなわれており、国内のCNFメーカーが保有するCNF生産設備の合計生産能力が1,000t/年を超えるといわれています。

現時点では大幅に供給余りの状況ですが、ここから需要を引き上げるには構造材用途の取り込み、具体的には生分解プラスチックなどと組み合わせた環境対応材料・低炭素材の普及が必要になると想定されます。

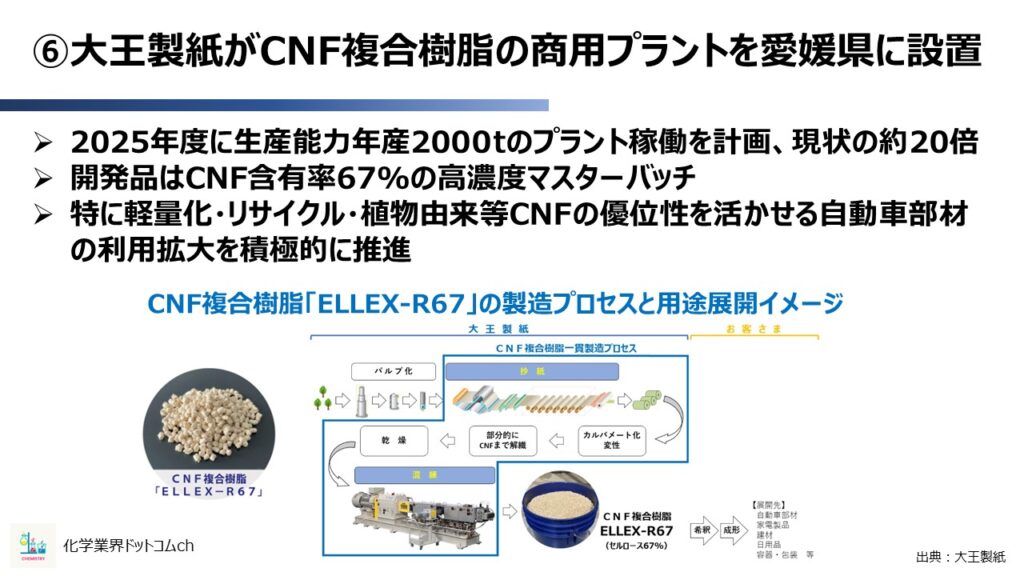

⑥大王製紙がCNF複合樹脂の商用プラントを愛媛県に設置

6つ目は「大王製紙がCNF複合樹脂の商用プラントを愛媛県に設置」というニュースです。

現在はパイロットプラントでの開発品を提供しており、商用プラントを稼働させることで、生産能力が年産100トンから2000トンにアップするとのことです。

商用プラントの稼働開始は2025年度中を見込んでいます。

開発品の「エレックス-R67」は開発品はCNF含有率67%の高濃度マスターバッチでして、大王製紙としては前処理のカルバメート化変性工程に強みを持っているとのことです。

主な展開先は自動車部材、家電製品、建材、日用品、容器・包装材ですが、特に軽量化・リサイクル・植物由来等CNFの優位性を活かせる自動車部材の利用拡大を積極的に推進する方針とのことです。

大王製紙以外のメーカーも自動車部材はかなり意識して狙ってはいますが、コストが課題としてつきまとうのでどうブレイクスルーが起こるのか引き続き注視していきたいと思います。

⑦沖縄のEFポリマー、インドに新工場 吸水剤の生産力5倍

7つ目のニュースは「沖縄のEFポリマー、インドに新工場 吸水剤の生産力5倍」というニュースです。

EFポリマーは、オレンジなどの作物の皮部分のような、非可食部が原料の高吸水ポリマーです。

一般的に流通している多くの超吸水性ポリマー(SAP)との違いは原料です。一般のSAPは石油由来のアクリル酸であるのに対し、EFポリマーは100%自然由来であることが大きく異なります。

EFポリマーの構造は植物から抽出した多糖類を高分子化させているため、生分解性を有しており土壌に混ぜてから1年ほどで完全に分解されるとのデータがあります。

EFポリマーはインドのラージャスターン州で生産しており、新工場稼働により生産能力は月100トンと従来の5倍になる見通しです。

新工場の稼働は今年の5月からとなります。

コメント